Werbung

Intel hat gestern Abend die Zahlen für das vierte Quartal 2023 veröffentlich und hinterlässt wieder einmal einen eher gemischten Eindruck. Insgesamt konnte der Umsatz um 10 % auf 15,4 Milliarden US-Dollar gesteigert werden und auch die Marge stieg im Vorjahresvergleich. Schaut man jedoch in die einzelnen Marktbereiche, so dürften in Intels Chefetage die Sorgenfalten größer werden.

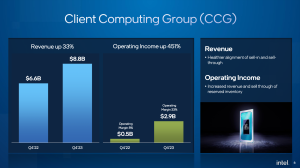

Überraschend zog der Umsatz für die Client-Produkte und damit die Core-Prozessoren um 33 % an. Von 6,6 geht es auf 8,8 Milliarden US-Dollar. Der operative Gewinn wächst von 500 Millionen auf 2,9 Milliarden US-Dollar. Damit lag Intel hier sogar über den Erwartungen.

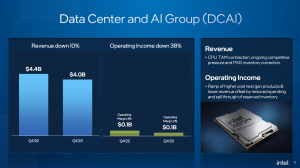

Das größte Sorgenkind ist die Datacenter-Sparte. Hier ging der Umsatz von 4,4 auf 4 Milliarden US-Dollar um 10 % zurück. Der Gewinn bleibt auf niedrigem Niveau. Gedrückt wird das Ergebnis durch die Vorbereitungen in der Fertigung auf neue Produkte. Hier stehen Granite Rapids und Sierra Forest in den Startlöchern und mit diesen will Intel wieder neu angreifen. Sapphire Rapids und Emerald Rapids kamen einfach zu spät, bzw. sind nur ein Lückenfüller.

Intel betont einmal mehr, dass die Xeon-Prozessoren reißenden Absatz finden. Unklar ist die Situation bei den AI-Beschleunigern. Die Datacenter Max GPUs sowie Gaudi 2 werden einen nicht unerheblichen Teil beisteuern, fallen im Vergleich zu dem, was NVIDIA derzeit abverkaufen kann, aber sicherlich weit zurück. Selbst AMD dürfte mit den Instinct-Beschleunigern auf größeres Interesse stoßen. Wie gut sich Gaudi 3 in diesem Jahr wird schlagen können, bleibt abzuwarten.

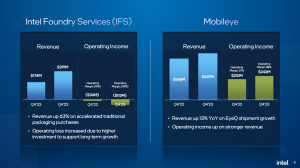

Die Intel Foundry Services (IFS) kommen auf einen höheren Umsatz. Hier sind die Ausgaben noch immer enorm, denn Intel bereitet sich darauf vor, gegen TSMC antreten zu können und dementsprechend hoch sind die Investitionssummen, die in die Hand genommen werden müssen. Intels Netzwerk- und Infrastruktur-Sparte kämpft ebenso wie das Datacenter-Geschäft mit einer eher flauen Nachfrage. Mobileye steuert einen stabilen Umsatz und Gewinn bei, hier reden wir allerdings von vergleichsweise wenigen hundert Millionen US-Dollar.

Intel schaut vor allem nach vorne

Die Quartalsergebnisse zeigen: Intel kämpft mit den Versäumnissen der Vergangenheit. Der Blick richtet sich allerdings auf die Zukunft. Mit der Fertigung in Intel 20A und 18A will man wieder auf Augenhöhe mit TSMC und sogar besser sein. GAA-Transistoren, Backside Power Delivery (BSPD) und die Advanced-Packaging-Technologien wie Foveros und EMIB sollen Intel technisch in eine Vorreiter-Position verhelfen. Man ist extrem zuversichtlich, dass hier alles nach Plan verläuft.

Arrow Lake soll noch in diesem Jahr erscheinen und kombiniert eine Fertigung in Intel 20A mit Compute-Tiles von TSMC N3. Ab der zweiten Jahreshälfte soll Intel 18A für Panter Lake bereit sein. Über Lunar Lake spricht man lieber nicht, denn hier wird ausschließlich TSMC als Zulieferer zum Einsatz kommen.

Am 21. Februar wird Intel auf der IFS Direct Connect weitere Details zu den eigenen Plänen hinsichtlich der Fertigung bekanntgeben. Auch oder besser vor allem die Intel Foundry Services werden dann eine Rolle spielen.