Werbung

Nachdem AMD in der aktuellen Woche seine Zahlen für das dritte Quartal 2024 verkündet hat, folgte gestern Abend der Chipriese Intel und man durfte gespannt sein, ob bereits erste Effekte der Sparmaßnahmen zu erkennen sind. Aber es dürfte die Wenigsten überraschen, dass noch keine großen Effekte zu spüren sind, denn auch wenn kurzfristige Maßnahmen ergriffen wurden, so wird es einige Zeit dauern, bis ein Branchenriese wie Intel das Runder herumreißen kann.

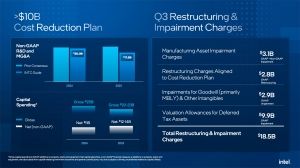

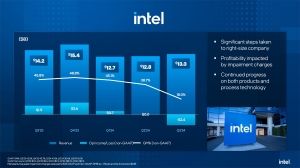

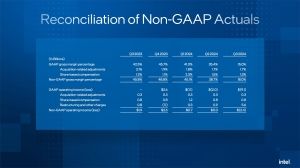

Die Zahlen offenbaren dies dann auch recht schnell. Der Umsatz geht von 15,4 Milliarden US-Dollar im Vorjahr auf 13,3 Milliarden US-Dollar zurück. Anstatt 2,6 Milliarden US-Dollar Gewinn zu machen, schreibt Intel mit 2,4 Milliarden US-Dollar rote Zahlen. Bereits das vorherige Quartal ohne Gewinn oder Verlust wurde als katastrophal bezeichnet – der Trend scheint sich erst einmal fortzusetzen. Aber auch dies wurde seitens Intels erwartet. Erst ab 2025 sollte vor allem das Foundry-Geschäft deutlich geringere Kosten verursachen.

Das Client-Geschäft zeigt sich mit einem Umsatz von 7,3 Milliarden US-Dollar sowie einem Gewinn von 2,7 Milliarden US-Dollar gewohnt stark, wenn auch schwächer als im Vorjahr. Die Datacenter-Sparte kann die hohen Erwartungen weiterhin nicht erfüllen und hängt mit einem Umsatz von 3,3 Milliarden US-Dollar hinterher. Immerhin macht man hier einen Gewinn in Höhe von 300 Millionen US-Dollar. Allerdings wird mit jedem Quartal deutlich, dass Intel den AI-Hype verschlafen hat. Sein Ziel, 500 Millionen US-Dollar mit den Gaudi-3-Beschleunigern umzusetzen, wird man 2024 eigenen Angaben nach deutlich verfehlen.

Zum Vergleich: NVIDIA wird dieses Jahr etwa 60 Milliarden US-Dollar mit KI-Beschleunigern umsetzen, bei AMD sind es 5 Milliarden US-Dollar. Intel kann noch nicht einmal sein Ziel von 500 Millionen erreichen.

Auch wenn die meisten Geschäftsbereiche von Intel Gewinne schreiben, so macht der Gesamtkonzern ein Minus und dafür ist vor allem das Foundry-Geschäft verantwortlich. Der Umsatz lag hier bei 4,4 Milliarden US-Dollar, allerdings machte man aufgrund der hohen Investitionen einen Verlust von 5,8 Milliarden US-Dollar. Damit ist natürlich kaum ein positives Ergebnis zu erreichen.

Einmal mehr betonte Pat Gelsinger, dass man mit der Fertigung in Intel 18A im Zeitplan liege und alle bisherigen Leistungsziele erreicht habe. Für Intel wird die Fertigung in Intel 18A über die weitere Zukunft entscheiden bzw. die Richtung vorgeben, in der es weitergeht. Erfolge mit eigenen Produkten (Panther Lake und Clearwater Forest) sind quasi ein Muss. Auch externe Kunden seien an Intel 18A interessiert. Mit Amazon hat man auch bereits einen größeren Kunden an Land gezogen. Darüber hinaus aber gibt es kaum Meldungen, die Intels Milliardeninvestitionen in diesem Segment rechtfertigen würden – zumindest nach aktuellem Stand.

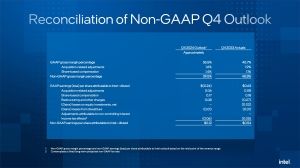

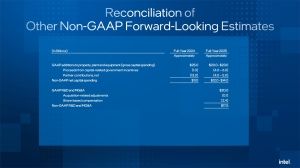

Die Börse interpretiert die von Intel präsentierten Zahlen deutlich positiver, als diese den Anschein machen. Hier dürften vor allem die angekündigten Sparmaßnahmen Gehör finden. Für das vierte Quartal sagt Intel einen Umsatz von 13,3 bis 14,3 Milliarden US-Dollar voraus. Die Marge soll aber um weitere 9,3 Prozentpunkte fallen.